如何避开CRS?成为香港税务居民可行吗?双重身份交税指南!

需要赴港创业做生意、香港身份办理、续签规划等服务可联系我(微信and电话:19065101539/18681542289)

成为香港的税务居民可以避免被CRS?持双重身份又该如何交税呢?

在全球税务透明化与跨境资产配置需求激增的背景下,香港税务居民身份因其独特的低税率、避免双重征税机制及CRS(共同申报准则)下的隐私保护优势,成为高净值人群与跨境企业家的热门选择。

一、香港税务居民身份的核心优势

1、低税率与税收优惠:全球税负洼地

香港实行地域来源征税原则,仅对源自香港的收入征税,且税率较低:

个人所得税(薪俸税):采用累进税率(2%-17%)或标准税率(15%),以较低者为准。例如,年收入50万港元的个人,按累进税率仅需缴纳约3.8万港元,税负率7.6%,而内地同等收入者需缴纳约10万人民币(税率20%),税负率超20%。

企业所得税(利得税):首200万港元利润税率为8.25%,超出部分为16.5%。若企业年利润300万港元,仅需缴纳200万×8.25% + 100万×16.5% = 33万港元,综合税率11%,而内地企业所得税率为25%。

免税项目:资本增值(如股票、房产)、离岸收入(如海外投资收益)、遗产税均无需纳税,进一步降低实际税负。

2、避免双重征税:40+协定网络覆盖全球

香港与全球超40个税务管辖区(包括中国内地、美国、英国、新加坡等)签订《全面性避免双重课税协定》(DTA),通过“加比规则”(Tie-Breaker Rule)解决双重居民身份问题。例如:

股息收入:根据香港与内地协定,符合条件的香港公司取得内地分红股息的税率为5%,而未协定条件下税率为10%,内地居民企业则为20%。

利息与特许权使用费:协定税率均为7%,较无协定条件下的10%显著降低。

3、CRS下的隐私保护:金融账户信息交换的“防火墙”

CRS要求金融机构自动交换非居民账户信息至其税务居民国。香港税务居民的金融账户信息仅交换至香港税务局,若未被认定为内地税务居民,则信息不会直接传递至内地税务机关。

简单理解就是,只要你成为了香港的税务居民,那香港就不会把你的信息交换回内地。

4、财富传承与资产配置的“安全港”

香港无遗产税、赠与税,且法律体系支持家族信托、离岸公司等结构,为高净值人群提供税务优化的工具。例如:

家族信托:通过设立香港家族信托,可实现资产隔离、税务递延及代际传承,避免遗产税侵蚀财富。

离岸公司架构:利用香港公司持有海外资产,通过利润留存、股息分配等方式优化税务成本。

如果你对香港身份感兴趣,先来看看你符合多少项申请要求,测评后有专业人士答疑和为你推荐合适的申请途径(高才通/留学/专才计划等)↓↓↓咨询电话:19065101539/18681542289

https://www.galaxyoversea.com/simple/1?pla=r-gw-yinhe&spreadword=20251114-1

二、成为香港税务居民的认定条件与实操步骤

1、个人税务居民认定标准

香港税务局主要通过“居留测试”与“通常居住”原则判定个人税务居民身份,需满足以下任一条件:

停留天数标准:单一年度内在港停留超过180天(入境即计1天,建议每次入境超2小时),或连续两个年度内累计停留超过300天(其中一个年度为当前年度)。

通常居住标准:在香港有持续性、稳定的生活环境,包括拥有永久住所、家庭主要成员在港生活、子女在港就读等。临时离境(如出差、旅行)不影响认定,但长期离港(如超过6个月)可能需提供返港计划或生活痕迹证明。

实操建议:

保留租房合同、水电费账单、子女入学证明、强积金(MPF)缴纳记录等证据;

避免单一年度离港超过180天,若需长期离港,需提前规划返港时间;

若持有香港临时身份证,需通过实质性居住(如购房、家庭迁移)增强“通常居住”证明。

2、企业税务居民认定标准

企业需满足以下任一条件:

注册地标准:在香港注册成立的公司自动被视为税务居民;

管理控制标准:境外注册公司若实际管理机构(如董事会决策、财务管理)在香港,也可被认定为税务居民,需提供董事会决议、财务报表、核心员工在港办公记录等证据。

实操建议:

避免设立“空壳公司”,需满足“商业实质四要素”:真实办公地址、雇佣香港本地员工、核心收入来源于经营活动(积极收入占比>50%)、保留完整业务合同与发票;

若涉及复杂架构(如离岸控股公司),需确保香港具备实际管理控制职能,避免被税务机关穿透核查。

3、申请税务居民身份证明(CoR)的流程

准备材料:个人需提供香港身份证/护照、居住证明(如租房合同)、在港停留记录(出入境记录)、经济活动证明(如雇佣合同、MPF供款记录);企业需提供公司注册证书、商业登记证、董事会决议、财务报表等。

提交申请:通过香港税务局官网填写IR1314表格(个人)或IR1313表格(企业),并连同附件邮寄或亲递至税务局税收协定组。

审核周期:通常为21个工作日,复杂架构可能延长至3个月。

有效期:证明书一般覆盖申请年度及后两个年度,若情况变化(如离港超期)将提前失效。

三、如何拿到香港临时身份?

想要在香港长期居住,或是开展实质性的业务拿到香港税务居民身份,那申请一个香港身份则是必不可少的环节。

一般来说,你需要拿到香港临时身份,再满足香港税务居民身份(可享香港税收政策),另外续签满7年之后,才可以拿到香港永居身份。

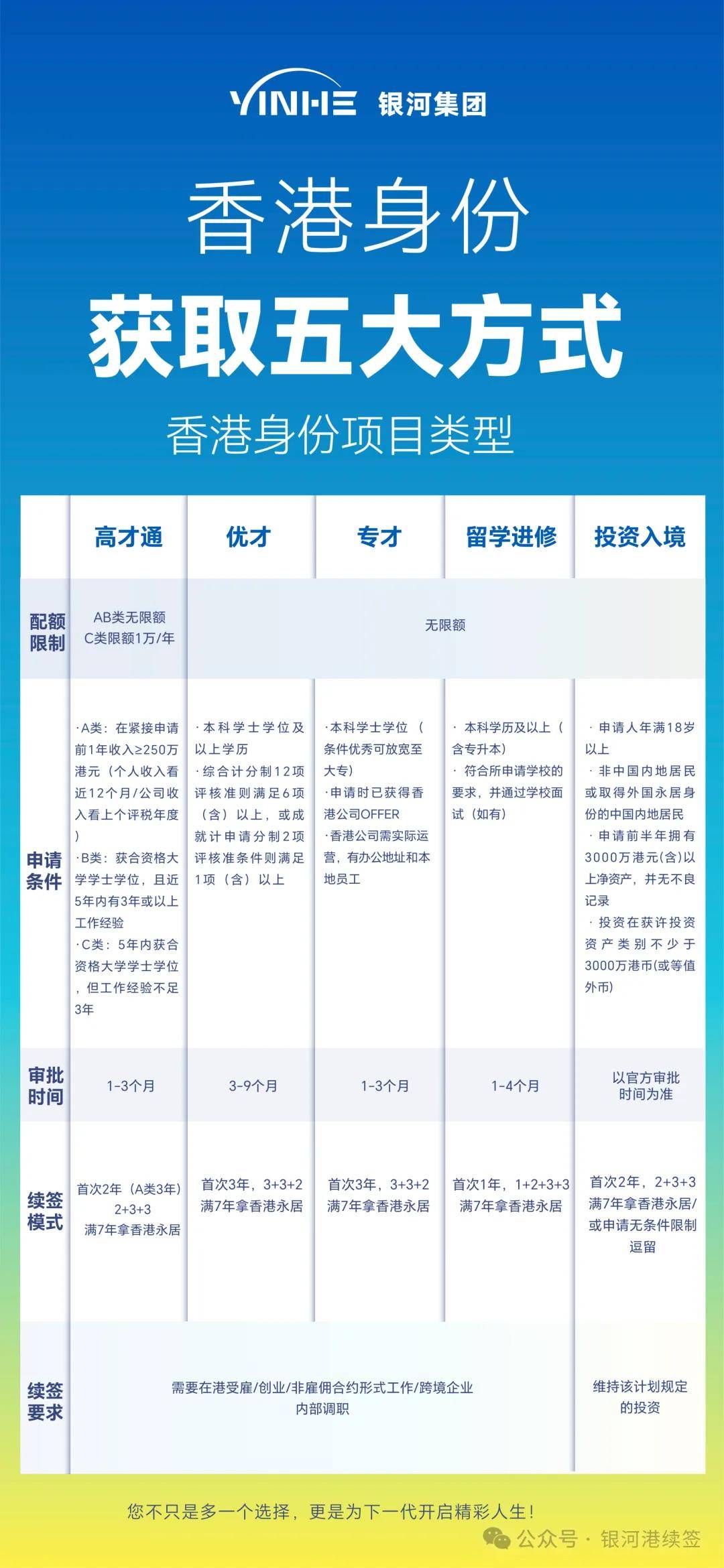

下面简单介绍几种获取香港身份的途径,大家可以根据自身情况来选择:

1、香港优秀人才入境计划(优才)

定位为“高配版”高端人才通道,2025年取消传统打分制,采用“12选6”评估体系,聚焦STEM领域、名企高管、高收入群体,适合无需提前获得香港雇佣的全球顶尖人才。

2、香港高端人才通行证计划(高才)

专为高薪人士及全球百强院校毕业生设计,A类(年收入≥250万港元)、B/C类(合资格院校学士+3年/无工作经验)构成三大通道,审批周期压缩至1-3个月,适合急需赴港发展的行业精英。

3、输入内地人才计划(专才)

通过“雇主担保+岗位匹配”模式吸引内地专业人才,无配额限制,但需满足“本地无法招聘”的硬性条件,适合已获香港企业聘用的技术、管理人才。

4、非本地毕业生留港/回港就业安排(IANG)

针对香港高校毕业生及大湾区校园(如港科大广州、港城大东莞)学生,提供2年无条件工作签证,适合希望通过留学实现身份转换的年轻群体。

5、新资本投资者入境计划

投资3000万港元于金融资产或非住宅房产,即可获得香港身份,适合高净值人群。

如果你对香港身份感兴趣,先来看看你符合多少项申请要求,测评后有专业人士答疑和为你推荐合适的申请途径(高才通/留学/专才计划等)↓↓↓咨询电话:19065101539/18681542289

https://www.galaxyoversea.com/simple/1?pla=r-gw-yinhe&spreadword=20251114-1

四、双重身份应该如何交税?

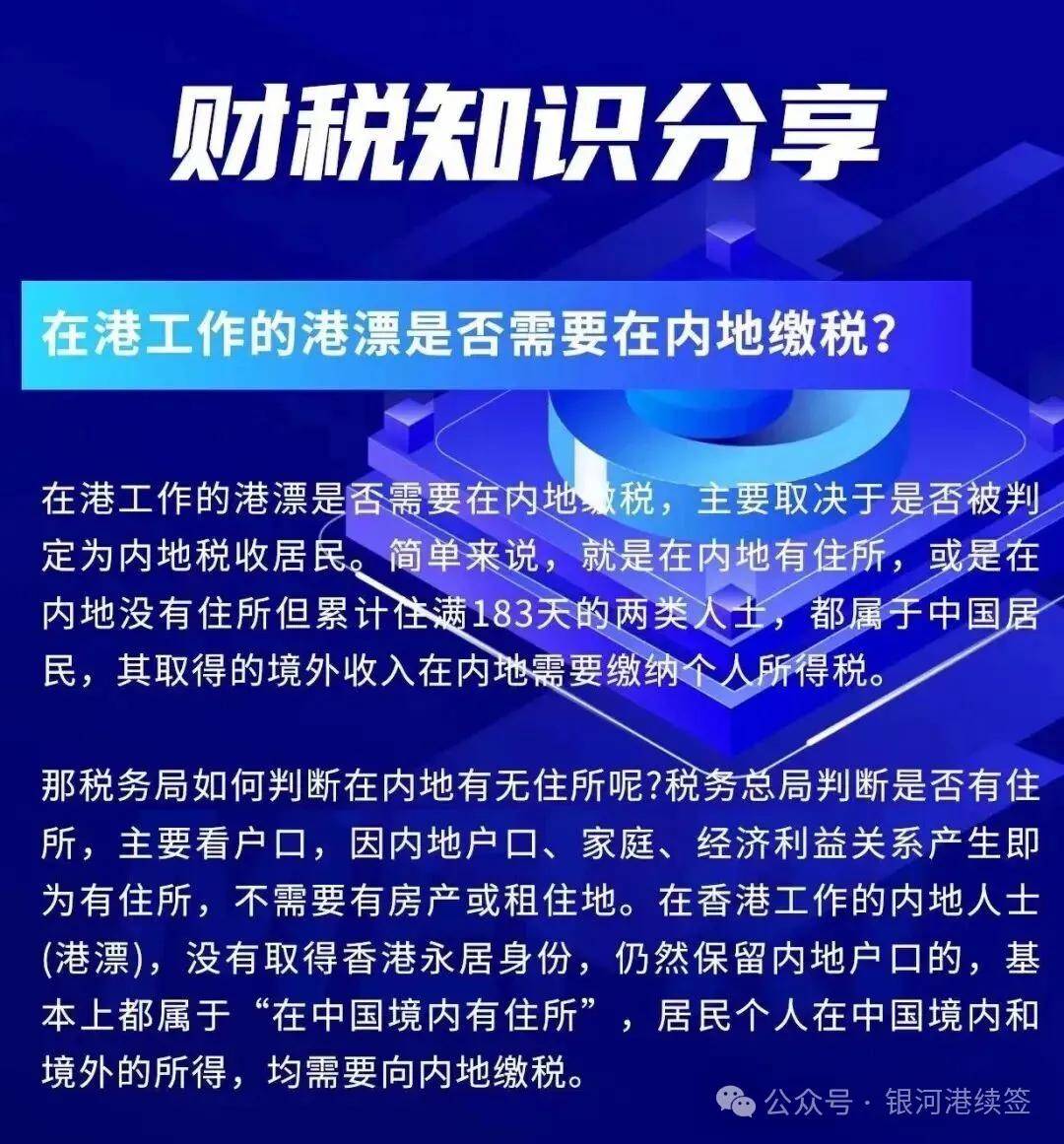

问题一:在香港工作的优才高才身份人士,是否需要在内地缴纳个人所得税呢?

答案是:要的。

在香港赚取的收入必须在内地进行合并申报,并根据内地的个税税率缴纳个人所得税。只要你仍然拥有内地户口,你就被视为“内地的税收居民”,因此你的香港工作收入需要在内地缴纳个税。

因此,对于那些持有优才高才身份的人来说,只有在取得香港永久居民身份并注销内地户籍后,才有可能仅在香港缴纳工作收入的税款,而无需在内地再缴税。

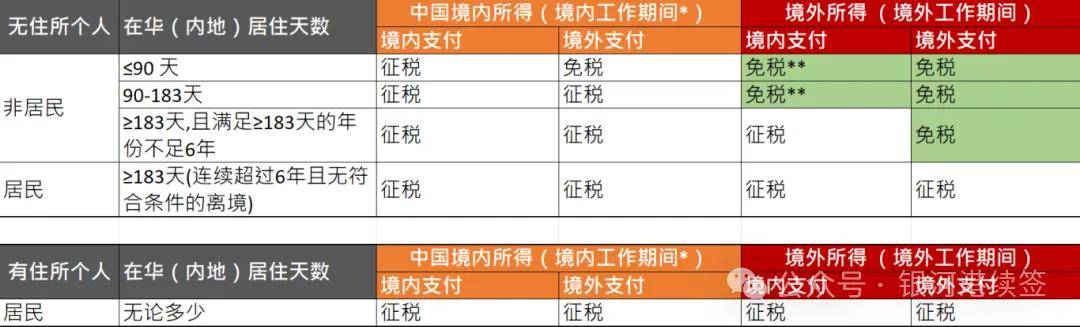

深度理解以上税务知识。

“在华居住人士的个税的应征/免征”此表这其中涉及到2个重要概念。理解了这两个概念,无论有什么变化,大家都可以参照此表。

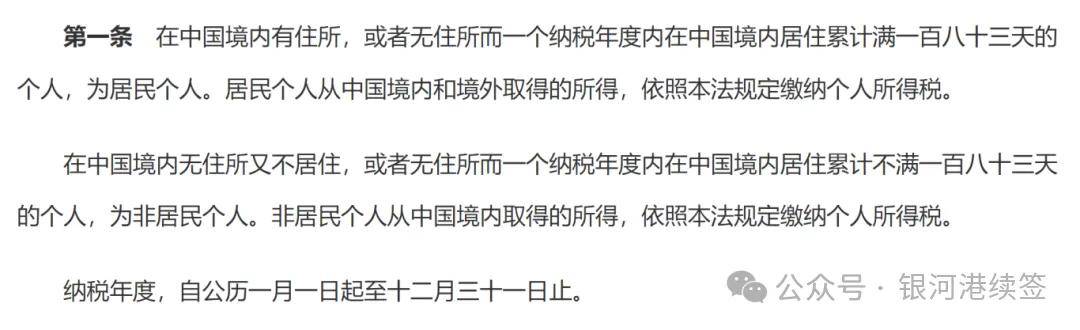

“内地税收居民”(居民)具体指什么?

根据《中华人民共和国个人所得税法》第一条的规定:在中国境内有住所的个人,或者虽然没有住所但在一个纳税年度内在中国境内累计居住满183天的个人,被视为居民个人。

居民个人需要按照该法的规定,对其在中国境内外获得的收入缴纳个人所得税。

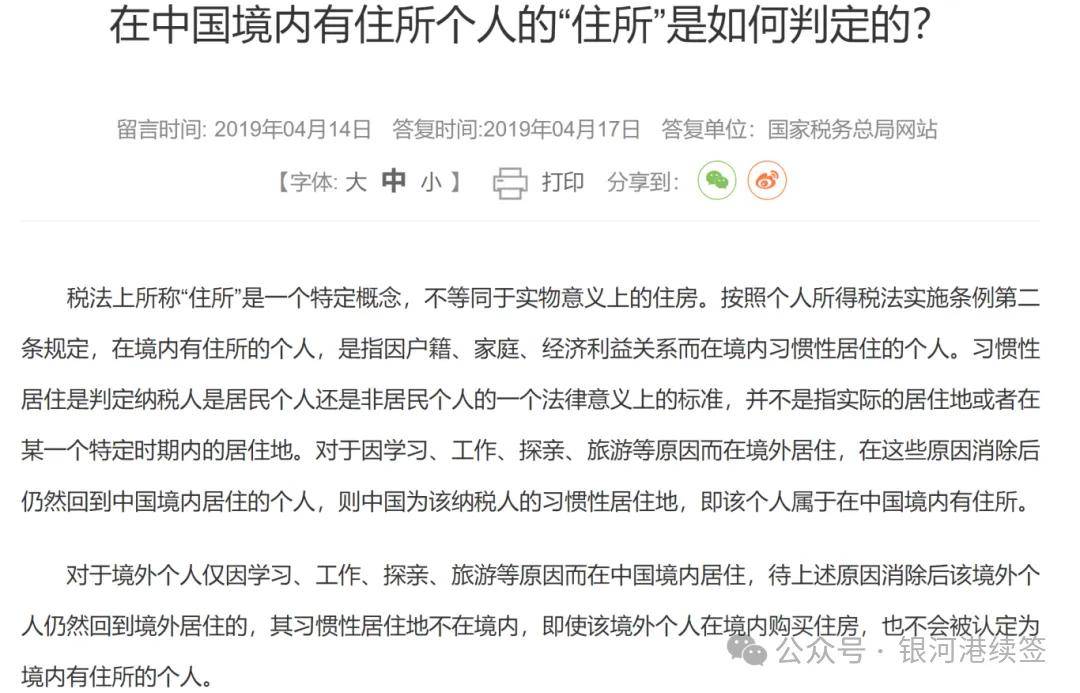

“有无住所”具体指什么?

判定一个人是否具有“住所”,不一定与通常所认为的拥有房产或租赁住处相关联。只要一个人因学习、工作、探亲或旅游等原因暂时居住在境外,但在这些原因消除后仍打算回到中国境内居住,那么该个人就被视为在中国境内有住所,属于中国内地的税收居民。

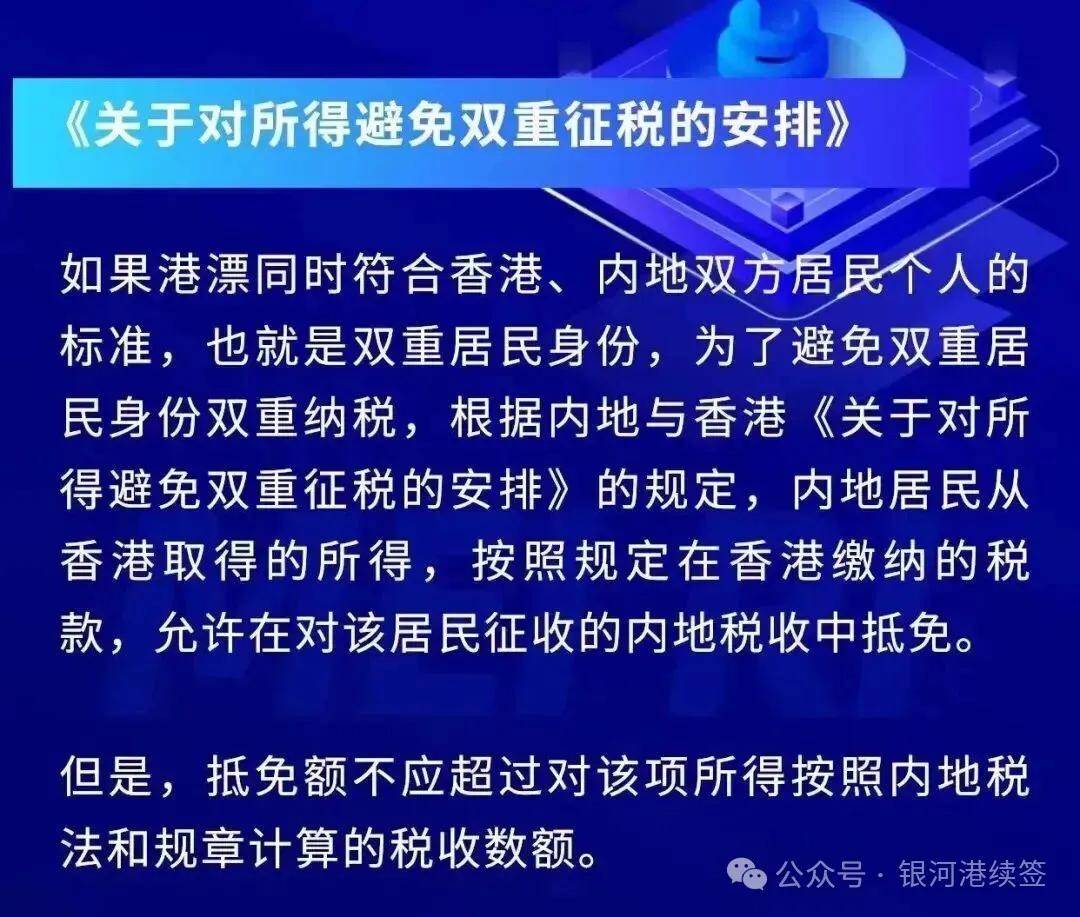

有一个好消息是:内地与香港签订了一项协议,以防止双重征税。

根据内地与香港之间关于所得税的双重征税避免安排,内地居民在香港赚取的收入需在香港缴纳税款,而这些已缴税款可在内地的税务中获得抵扣。

然而,抵扣的额度不得超过依据内地税法和规章计算出的应缴税款。在实际的纳税操作中,我们可以先依据香港的薪俸税规定缴纳税款,然后在内地进行年度个人所得税结算时申请抵扣。

问题二:是否需要在香港交税

答案是:是否需要在香港缴税,取决于个人是否具有香港的税务身份。

主要有两类人需要关注:

1、停留天数超过180天或300天的个人

许多内地居民同时拥有内地和香港的身份。以下是三种不同情况下是否需要在香港缴税的分析:

①纯内地居民,在香港公司受雇但远程在内地工作

如果一个人居住在内地,通过远程方式为一家香港公司工作,并且工资直接汇入内地账户,而并不亲自到香港工作,那么这种情况下,个人不被视为香港税务居民,因此无需在香港缴税。根据香港税务规定,如果受雇于香港但工作地点在香港以外,且在香港的逗留时间不超过60天,就不需要在香港缴纳税款。

②内地居民但被派驻到香港工作

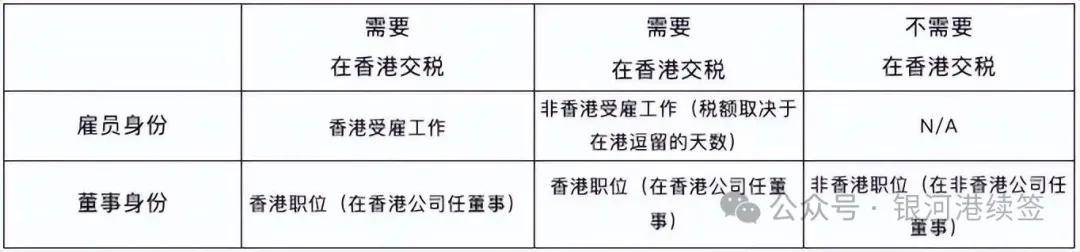

这种情况下,是否需要在香港缴税要看具体的职位和工资来源。

- 如果工资由香港公司发放,个人需要在香港缴税;

- 如果工资由内地公司支付,需根据工作的性质来判断:

1)在香港受雇的工作,无论是普通员工还是董事,都需要在香港纳税;

2)非香港受雇的工作,则需依赖于在港的逗留天数来决定是否纳税。

- 如果逗留不超过60天,则免税;

- 如果超过,则需按照在港的逗留天数计算应缴税额。

例如:4月1日抵达香港,8月1日离开,计算方法为:全年收入乘以(121天/365天)。

③拥有双重身份并在香港工作/创业

有些人通过优才、高才计划或留学等途径获得香港居民身份并在当地开展业务。

香港实行“属地原则”来征收薪俸税,因此无论是永久居民还是非永久居民,只要是香港税务居民,在香港境内获得的收入都需缴税。如果希望只在一地缴税,唯一的选择是获得香港永久居民身份后,注销内地户口。否则,需同时考虑两地的税务问题。

2、通常居住在香港

通常居住在香港,与内地的惯常居住类似,意味着个人在香港有自己的住所或家人居住地。这种居住情况必须是自愿的,且以定居为目的。如果个人偶尔或临时离境,不会影响其“通常居住于香港”的判断。

如果你对香港身份感兴趣,先来看看你符合多少项申请要求,测评后有专业人士答疑和为你推荐合适的申请途径(高才通/留学/专才计划等)↓↓↓咨询电话:19065101539/18681542289

https://www.galaxyoversea.com/simple/1?pla=r-gw-yinhe&spreadword=20251114-1

五、银河集团一站式税务规划

服务产品参考:银河真经营MAX

①【身份申请】多年专业香港身份规划经验,可为申请人量身定制合适的申请方案,更快更稳获批(香港高才/优才/专才/留学/投资入境)。

②税务规划——构建商业实质

【创业空间会员服务】

智能创业空间,商业落地小组陪跑顶级创业圈层,直接促成合作交易。

【公司开立】

好的业务架构,为你节省大量税费,好的商业计划书,帮你争取更多资源。

【新商务年度服务】

持牌秘书团队,确保合规可续签,财税精准规划,数字化一站式管理。

③税务规划——身份永居规划

【身份续签/永居】真创业,有房产,早启动,高成功率续签!

【银河AI服务】1亿元+研发投入,确保个人隐私安全,全程智能帮助提效。

银河“真经营”核心亮点:

真经营:

商业落地小组全程陪跑(内地+香港+境外业务运转路径);

真落地:

智能创业空间开放式工位1个/年,含厘印可供续签(包各类费用);

真赚钱:

全球顶级创业圈(企业家、创业圈沙龙、展会活动、晚宴资格);上下游供应链和投资人,直接匹配促成合作交易;企业/商品全域推广;

真省钱:

北上深港四地体验中心APP预约使用,免费空间稳赚稳赢(市场价:会客300元/h,发布会1w);

政策快车道:

最新香港创业政策、企业扶持政策。

简而言之,对于有志于在香港发展或进行税务规划的内地企业家和有钱人来说,了解并认定香港税务居民身份无疑是一个明智的选择。对香港身份规划、公司开立等一站式服务感兴趣的朋友,记得先找Ruby(18681542289/19065101539)做进一步了解,预约银河专属顾问,定制您的申请方案!

如果你对香港身份感兴趣,先来看看你符合多少项申请要求,测评后有专业人士答疑和为你推荐合适的申请途径(高才通/留学/专才计划等)↓↓↓咨询电话:19065101539/18681542289

https://www.galaxyoversea.com/simple/1?pla=r-gw-yinhe&spreadword=20251114-1

香港创业、做生意、身份办理、续签等香港一站式服务咨询,微信加:19065101539/18681542289

香港第一手消息,关注公众⭐号:银河港续签